نظرة تحليلية لمعدلات النمو المتصاعدة في التمويل متناهي الصغر

ينشر موقع «السُلطة» الإخباري مجموعة من الأخبار الاقتصادية... وإليكم التفاصيل

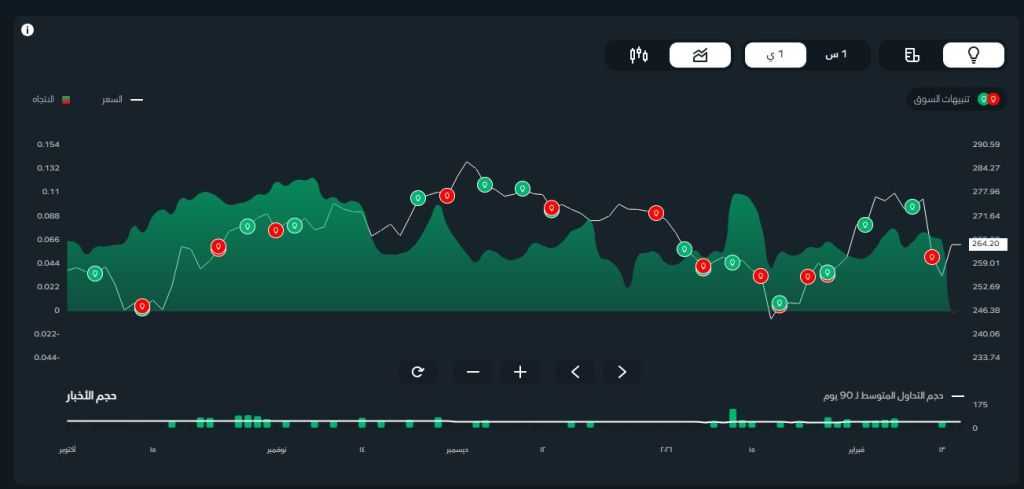

شهدت صناعة التمويل متناهي الصغر نموًا متصاعدًا ملحوظًا خلال السنوات الثلاثة الماضية، إذ جذبت الصناعة بانتهاء الربع الأول من عام 2016 حتى نهاية الربع الأول من عام 2019 عدد 1.3 مليون عميل جديد، وقفزت أرصدة التمويل أكثر من 9 مليارات جنيه، لتصل قاعدة العملاء النشطين إلى 2.8 مليون عميل، وقيمة الأرصدة التمويلية النشطة إلى 12.6 مليار جنيه نهاية الربع الأول من عام 2019، وفقاً للتقارير الدورية التي تصدرها الهيئة العامة للرقابة المالية.

ويتوافق ذلك مع خطط الدولة لتنفيذ آليات الشمول المالي ودمج أكبر عدد من المواطنين في منظومة الاقتصاد الرسمي، فضلاً عن تحفيز مؤسسات الدولة كافة لريادة الأعمال.

وصناعة التمويل متناهي الصغر هي صناعة تنموية في جوهرها والمؤشر الأهم لنجاح تلك الصناعة هو قدرتها على اختراق فجوات التغطية لاستهداف الفئات الأكثر احتياجًا وسد احتياجاتهم من الخدمات المالية، والتي لا يستطيع القطاع المصرفي الوصول إليها، ولذا فإن اجتذاب مؤسسات التمويل متناهي الصغر 1.3 مليون عميل جديد خلال فترة المقارنة أمر مبهج على كافة الأصعدة، فالصناعة الآن تخدم ما يعادل 3% من عدد السكان وبما يمثل 10% من القوى العاملة في مصر، ويعزز ذلك فرص تشغيل الشباب وخفض معدلات البطالة، فضلاً عن تحقيق عوامل التنمية الاجتماعية والاقتصادية والتي تتماشى مع الاستراتيجية القومية التي تنتهجها الدولة.

صحيح أننا لم نصل سوى إلى تغطية احتياجات ما يقارب من 30% من العملاء المحتملين ومازال أمامنا الكثير لتحقيقه، إلا أننا لو تقدمنا بنفس وتيرة معدلات النمو فسوف نصل خلال السنوات القليلة القادمة إلى المستهدف من معدلات تغطية تلك الفجوة.

والسؤال هنا: مَن هم اللاعبين داخل السوق الذين أحدثوا تلك النقلة النوعية بمحفظة التمويل متناهي الصغر بمصر؟ وهل سيكونوا قادرين على تحقيق استدامة معدلات المرتفعة مع الاحتفاظ بجودة المحفظة العالية؟

للإجابة على الشق الأول من السؤال، نجد أن الجمعيات الأهلية من الفئة "أ" (التي تزيد محفظتها القائمة عن 50 مليون جنيه) وشركات التمويل متناهي الصغر سيطرت على معدلات النمو الأعلى بصورة ملحوظة بلغت 93% من الزيادة في عدد العملاء و95% من الزيادة في جانب الأرصدة.

والذي ينظر بعناية لتركز زيادة الأرصدة وعدد العملاء للشركات والجمعيات الأهلية من الفئة "أ"، يجد أن الفئة "أ" استحوذت على 33% من الزيادة في أرصدة التمويل البالغة 9 مليار جنيه و27% من الزيادة في عدد العملاء البالغ 1.3 مليون عميل جديد، فيما اقتنصت شركات التمويل متناهي الصغر الحصة الأكبر من زيادة قيمة المحفظة الائتمانية بواقع 63% بقيمة 5.7 مليار جنيه، وبنحو 66% من قاعدة العملاء بواقع 851 ألف عميل.

والإجابة على الشق الثاني من السؤال هي "نعم" ولكن يجب أن نفرق بين فئات اللاعبين حيث تمتاز الجمعيات من الفئة "أ" بامتلاكها الخبرات التراكمية والتي تزيد على 20 عامًا من ممارسة تلك الصناعة في بيئة العمل المصرية كما أنها تمتلك بنية مؤسساتية وتكنولوجية وموارد بشرية ماهرة، هذا بالاضافة إلى مساندة جميع مؤسسات الدولة كاتجاه عام لدعم صناعة التمويل متناهي الصغر، ولذا فتلك الفئة قادرة على الاحتفاظ بمعدلات النمو المتصاعد مع الاحتفاظ بجودة محفظة ممتازة والحفاظ على نسب محفظة في خطر تتماشى مع المعدلات العالمية.

أما فئة اللاعبين الأخرى وهي الشركات فالمؤثر منها حتي الآن في تغيرات معدلات النمو هي الشركات التي كانت تعمل بسوق التمويل متناهي الصغر قبل صدور قانون 141 لعام 2014 كشركات تقديم خدمات مالية بالإضافة إلى شركة أو شركتين جدد، أما بقية الشركات التي حصلت علي ترخيص بمزاولة النشاط من الهيئة العامة للرقابة المالية مازالت بمراحلها الأولي في تكوين المحفظة، ولذا فمن المنتظر مع احتفاظ الشركات القديمة بمعدلات النمو ونمو محافظ الشركات الحديثة أن تتصاعد معدلات النمو أيضاً.

وفي الحقيقة، لا ينبغي أن يثير النمو المتصاعد حفيظة البعض، إذ أن التجربة المصرية تتمتع بعدة مزايا أهمها وجود بيئة تشريعية منظمة لعمل النشاط، وجهة رقابية تحكم وتسيطر على مجريات الأمور، فضلاً عن مؤسسات الدعم الفني التي تساند الصناعة وتمدها بكافة المستجدات والممارسات العالمية وترصد أبرز تطورات الشأن الداخلي وكيفية الاستفادة من التجارب الخارجية الأخرى، إلى جانب خدمة الاستعلام الائتماني التي تساعد على التعرف على التاريخ الائتماني للعملاء، وتعد أحد أدوات إدارة المخاطر وتقليص معدلاتها داخل مؤسسات التمويل.

وفي النهاية فإن وتيرة النمو المتصاعد لأرصدة محفظة التمويل متناهي الصغر وقاعدة المستفيدين يعد أحد الجوانب الايجابية والمضيئة لمستقبل الصناعة في المراحل المقبلة.

(2).jpg)

مذكرة تفاهم بين «ايتيدا» و«جونيبر نتوركس» لتنمية المهارات البشرية

مذكرة تفاهم بين «ايتيدا» و«جونيبر نتوركس» لتنمية المهارات البشرية ضبط تشكيل عصابى استولى على 200 طن من خط بترول خام

ضبط تشكيل عصابى استولى على 200 طن من خط بترول خام الشرطة الإيطالية تبدأ ثالث دورية مشتركة في الصين

الشرطة الإيطالية تبدأ ثالث دورية مشتركة في الصين بومبيو يبدأ زيارة للسعودية والإمارات لبحث التوتر مع إيران

بومبيو يبدأ زيارة للسعودية والإمارات لبحث التوتر مع إيران الداخلية تعلن عن ضبطها 6828 قضية متنوعة

الداخلية تعلن عن ضبطها 6828 قضية متنوعة محاكمة المسؤولين عن التظاهرات ضد أردوغان في عام 2013 اليوم

محاكمة المسؤولين عن التظاهرات ضد أردوغان في عام 2013 اليوم الصربي ديوكوفيتش يحافظ على صدارته تصنيف محترفي التنس

الصربي ديوكوفيتش يحافظ على صدارته تصنيف محترفي التنس تقدم 3 مجلات علمية مصرية في تصنيف كلاريفيت الدولي

تقدم 3 مجلات علمية مصرية في تصنيف كلاريفيت الدولي «المواصفات والجودة» و«سلامة الغذاء» توقعان بروتوكول تعاون

«المواصفات والجودة» و«سلامة الغذاء» توقعان بروتوكول تعاون «منصور» تحتفل بمرور 45 عامًا في مصر بتخفيض 40 ألفًا على «ماليبو»

«منصور» تحتفل بمرور 45 عامًا في مصر بتخفيض 40 ألفًا على «ماليبو» «اتصال» تعقد ورشة عمل عن استراتيجية مصر للذكاء الاصطناعي

«اتصال» تعقد ورشة عمل عن استراتيجية مصر للذكاء الاصطناعي أسعار الأسماك الإثنين 24 يونيو

أسعار الأسماك الإثنين 24 يونيو

محمد سعيد: رحلة الروح إلى أعماق الفلسفة

محمد سعيد: رحلة الروح إلى أعماق الفلسفة ضياء رشوان: مرة أخرى أكاذيب الإخوان الخمس

ضياء رشوان: مرة أخرى أكاذيب الإخوان الخمس ماريا معلوف: انتخابات الحزب الجمهوري.. ما بين قلق السباق وطيف ترامب

ماريا معلوف: انتخابات الحزب الجمهوري.. ما بين قلق السباق وطيف ترامب عمرو الشوبكي: العالم وحقوق الإنسان

عمرو الشوبكي: العالم وحقوق الإنسان